|

Trang Nhà | Tìm Nhà | Thị trường | Kiểm Tra | Mortgage | Mua Nhà | Bảo hiểm | Chủ nhà nên biết | Bán Nhà | Tài Liệu Khác | Máy Tính | Liên Kết |

| Giá bán và Giá tính thuế | Số ngày chờ bán | Thị trường năm 2011 | Thị trường năm 2012 | Chỉ Số Giá Bán Nhà |

|

Thế kẹt của Trung Quốc với đồng nhân dân tệThứ sáu, 15/1/2016 | 19:30 GMT+7 http://kinhdoanh.vnexpress.net/tin-tuc/quoc-te/the-ket-cua-trung-quoc-voi-dong-nhan-dan-te-3343222.htmlBắc Kinh đang phải trả giá đắt cho các động thái nhằm nâng vị thế đồng nhân dân tệ, khi việc này lại châm ngòi cho làn sóng rút vốn ra khỏi Trung Quốc. Chẳng cần phải là một chuyên gia tài chính, ai cũng có thể hiểu lãi suất lên gần 70% là điều không bình thường. Khi triển vọng của Trung Quốc ngày càng u ám và dòng vốn rút ra mạnh, giá nhân dân tệ (NDT) gần đây liên tục lao dốc. Ngân hàng Trung ương Trung Quốc (PBOC) đã tuyên chiến với tình trạng này từ đầu tháng 1, khi chỉ đạo các nhà băng quốc doanh mua lượng lớn NDT tại Hong Kong (Trung Quốc) để đẩy giá lên, đồng thời hạn chế bán khống. Việc này đã khiến NDT tại Hong Kong đột ngột khan hiếm, đẩy lãi suất vay qua đêm tại đây lên 66,82% hôm 12/1 - gấp 10 lần bình thường. Dù vậy, lãi suất này đã về 8% ngay ngày hôm sau. Michael Every - Giám đốc Nghiên cứu Thị trường Tài chính tại Rabobank Group đã gọi đây là sự tăng lãi suất "chết người" và dự báo kết cục với giới chức Trung Quốc sẽ không tốt đẹp. Các ngân hàng trung ương "thường chỉ thắng một hiệp trong những trận đấu thế này thôi, và hết trận thì vẫn là thua", ông cho biết. Từ khi lên nhậm chức năm 2012, Chủ tịch Trung Quốc - Tập Cận Bình vẫn chưa tìm ra cách đối phó với thị trường. Có lúc, họ cho phép thị trường tự do biến động. Nhưng lúc khác lại cố can thiệp, như cơ chế tự ngắt giao dịch trên sàn chứng khoán tuần trước.

Một trong những câu hỏi lớn với kinh tế toàn cầu năm 2016 là ông Tập sẽ làm gì để ngăn dòng vốn rút ra. Có một cách là giúp nước này trở nên hấp dẫn hơn với cả nhà đầu tư trong nước và nước ngoài. Điều này có nghĩa họ phải giảm kiểm soát lãi suất, dừng cho vay các doanh nghiệp quốc doanh và chính quyền địa phương đang rất nặng nợ. Tuy nhiên, việc này cũng đòi hỏi Chính phủ phải nới lỏng kiểm soát nền kinh tế và gây thiệt hại cho nhiều tổ chức vốn từ lâu được ưu ái. Thắt chặt kiểm soát sẽ ảnh hưởng đến tham vọng của Trung Quốc, muốn sánh ngang với Mỹ trên thị trường tài chính thế giới. Tuy nhiên, nó sẽ giúp họ tránh được những biến động không thể kiểm soát trên thị trường tài chính toàn cầu. Một số nhà quan sát Trung Quốc cho rằng câu hỏi về đường hướng của ông Tập đã được trả lời rồi. "Trung Quốc sẽ ngày càng gần gũi với phần còn lại của thế giới. Quan điểm của ông Tập là Trung Quốc ở trung tâm của kinh tế thế giới, nhưng không nhất thiết phải mở cửa với cả thế giới, hoặc chịu tổn thương từ tình hình bên ngoài", Alicia Garcia-Herrero - Kinh tế trưởng khu vực châu Á - Thái Bình Dương tại Natixis Asia nhận xét. Ông Tập dường như cũng nhận ra mình đang phải trả giá đắt cho việc đồng NDT có uy tín trên thị trường. Từ tháng 10 này, Quỹ Tiền tệ Quốc tế (IMF) sẽ đưa NDT vào rổ tiền dự trữ, cùng USD, euro, yen và bảng. Để được đưa vào nhóm này, Trung Quốc đã phải chứng minh đồng NDT "được tự do sử dụng". Việc này buộc họ giảm rào cản đầu tư, cho phép dòng vốn rút ra, từ đó lại khiến giới lãnh đạo thêm đau đầu. Hồi tháng 10 năm ngoái, Viện Tài chính Quốc tế (IIF) ước tính năm 2015, khoảng 478 tỷ USD sẽ rút khỏi Trung Quốc. Trong báo cáo mới sẽ công bố tháng này, con số trên có thể còn lớn hơn. Bị rút vốn chưa chắc đã là điều xấu. Nó chỉ đơn giản là hình ảnh phản chiếu của thặng dư thương mại mà thôi. Khi Trung Quốc chọn USD, euro, bảng hay ringgit thu được từ hàng xuất khẩu để mua tài sản nước ngoài, tức là họ đang chuyển vốn ra nước ngoài rồi. Rất nhiều thương vụ nước ngoài như thế này đã giúp củng cố cả về chính trị và kinh tế cho Trung Quốc. Vấn đề hiện tại là số tiền muốn rút ra nhiều hơn số muốn đổ vào. Năm ngoái, IIF ước tính Trung Quốc có hơn 250 tỷ USD đổ vào nhờ thặng dư tài khoản vãng lai. Cộng với đó là 70 tỷ USD vốn ròng từ công dân ngoại quốc, trong đó có chi nhánh nước ngoài của công ty Trung Quốc. Tuy nhiên, lượng vốn rút ra từ các cá nhân và công ty tại Trung Quốc lại lên kỷ lục 550 tỷ USD. Trong báo cáo hồi tháng 9 năm ngoái, Ngân hàng Thanh toán Quốc tế (BIS) đã nghiên cứu một công ty đa quốc gia Trung Quốc điển hình. Họ tìm ra rằng trong những năm bùng nổ, một công ty như thế này đã đi vay lãi suất gần 0% tại Mỹ và châu Âu, đổi sang NDT, rồi đầu tư vào các công cụ lãi suất cao ở Trung Quốc. Còn giờ đây, họ đang làm ngược lại, vay NDT và đổi sang ngoại tệ. Đây chính là thách thức lớn với Chính phủ Trung Quốc. Hồi tháng 10, IIF dự báo Chính phủ Trung Quốc cần bán hơn 220 tỷ USD dự trữ ngoại hối năm ngoái để đáp ứng nhu cầu ngoại tệ. Con số thực tế có thể lên tới gần 500 tỷ USD. Kho dự trữ của nước này đã xuống còn 3.300 tỷ USD. "Theo tình hình nợ nước ngoài, thương mại và quản lý ngoại hối của Trung Quốc, họ cần khoảng 3.000 tỷ USD dự trữ ngoại hối thì mới dễ thở được", Hao Hong - chiến lược gia Trung Quốc tại Bocom International Holdings cho biết. Các nhà kinh tế cho rằng ông Tập đang gặp phải bộ ba bất khả thi.Theo đó, một quốc gia không thể đạt được đồng thời ba mục tiêu - chính sách tiền tệ linh hoạt, tự do lưu chuyển vốn và tỷ giá cố định. Ngay khi Trung Quốc bắt đầu tự do hóa dòng vốn, họ sẽ phải từ bỏ một trong 2 mục tiêu còn lại. Nếu muốn ngăn NDT mất giá, họ sẽ phải nâng lãi suất vượt quá mức hợp lý cho kinh tế trong nước. Còn nếu muốn giữ lãi suất như ý, họ sẽ phải để NDT lao dốc. Ông Tập sẽ không dễ dàng chấp nhận thua cuộc trên thị trường tài chính thế giới. Đó là một lý do giới phân tích cho rằng ông sẽ thoát khỏi tình trạng này bằng cách khôi phục vài biện pháp kiểm soát vốn. Garcia-Herrero - nhà kinh tế học tại Natixis dự báo việc cho phép chuyển tiền hoặc trữ tiền tại nước ngoài sẽ dần bị hạn chế trong tương lai. Các sáng kiến như One Belt, One Road (Một vành đai, một con đường) nhằm biến Trung Quốc thành trung tâm thương mại của châu Á sẽ không gặp vấn đề về huy động vốn. Nhưng những khoản đầu tư không thực sự phục vụ lợi ích quốc gia sẽ khó được thông qua. Kevin Yan - nhà phân tích tại Stratfor cũng cho rằng xu hướng trong ngắn hạn là Trung Quốc sẽ đóng cửa với thế giới. Nhưng về dài hạn, ông tỏ ra khá lạc quan. "Họ sẽ đóng rồi lại mở ấy mà. Nhưng xu hướng sẽ vẫn là tích cực, có lẽ sẽ là trong 5-10 năm tới", ông nói. Hà Thu (theo Bloomberg |

|

|

http://cafef.vn/tai-chinh-quoc-te/moi-nguy-tu-no-2013091817433588312ca32.chn

Mối nguy từ nợ, phần 1Nợ là nguyên nhân và cũng là hệ quả của khủng hoảng. Đây là bài thứ hai trong chuỗi bài viết của Economist phân tích nguyên nhân dẫn đến khủng hoảng tài chính và những bài học được rút ra từ những gì đã diễn ra trong suốt 5 năm qua. Bài báo này sẽ tập trung phần tích vai trò của nợ và giải chấp (deleveraging) trong khủng hoảng.

Nhiều hộ gia đình ở Mỹ không thể trả các khoản vay thế chấp mua nhà chính là dấu hiệu dự báo về cuộc khủng hoảng tài chính đã xảy ra cách đây 5 năm. Mặc dù các khoản này không phải là quá lớn, một số ngân hàng đầu tư đã không thể chịu đựng nổi với nguyên nhân phần lớn là do họ đã gánh trên vai những khoản nợ khổng lồ. Khi khủng hoảng lan rộng ra khắp khu vực tài chính trong thời kỳ 2007 – 2008, các ngân hàng và những chủ nợ khác vội vã ngừng cho vay. Điều này ảnh hưởng đến phần còn lại của nền kinh tế. Suy thoái sâu và các gói cứu trợ khổng lồ lại dẫn đến tình trạng nợ chính phủ tăng cao. Tiếp theo, thị trường hoảng sợ, lo lắng về kịch bản hàng loạt nước ở eurozone vỡ nợ.

Nguyên nhân hay hệ quả?

Có thể nói, nợ là nguyên nhân và cũng là hệ quả của khủng hoảng.

Các nhà kinh tế học thường nhìn nhận nợ là một công cụ hữu hiệu để chuyển tiền đến nơi thực sự cần tiền, từ chủ nợ (những người thừa tiền) đến người đi vay (những người thiếu tiền). Trước khi khủng hoảng nổ ra, thị trường nợ quốc tế phát triển cả về chiều rộng và chiều sâu và đã từng được coi là nhân tố hữu hiệu để thúc đẩy tăng trưởng. Nguyên nhân là bởi nó cung cấp cho người đi vay những khoản vay khổng lồ với lãi suất ở mức thấp. Tuy nhiên, khi thảm họa ập đến, từ vai trò của “chiếc thang”, nợ ngay lập tức trở thành “máng trượt”. Do đó, tìm ra thời điểm khi nào nợ trở nên nguy hiểm đã trở thành ưu tiên hàng đầu của kinh tế học trong một vài năm trở lại đây.

Có lẽ, nợ chính là công cụ tài chính cổ xưa nhất, thậm chí cổ hơn cả tiền. Các nhà khảo cổ đã tìm thấy những mảng đất sét phơi khô từ thời Babylon có khắc những giao ước nợ. Những mảng đất sét được xác định là có từ thế kỷ III trước Công nguyên. Tuy nhiên, nợ không nhận được nhiều sự tôn kính. Ví dụ, ở Đức, từ schuld (nợ) cũng có nghĩa là tội ác và đây là tư tưởng vẫn được nhiều người chấp nhận. Có thể, nguyên nhân nằm ở chỗ nợ là một công cụ không mang tính tha thứ: nợ phải được trả đầy đủ và đúng hạn. Điều này giúp phân biệt nợ với các nghĩa vụ tài chính khác, ví dụ như cổ phiếu. Cổ phiếu linh hoạt hơn rất nhiều khi chỉ hứa hẹn sẽ trả cho cổ đông một phần lợi nhuận.

Trước năm 2008, hầu hết các mô hình kinh tế không đề cập nhiều đến nợ (đặc biệt là nợ tư nhân nội địa) và càng không đề cập đến vỡ nợ. Ở cấp độ toàn bộ nền kinh tế, người đi vay và người cho vay sẽ “triệt tiêu” lẫn nhau: mỗi đồng USD được vay bởi người này sẽ là đồng USD được người khác cho vay. Do đó, tổng nợ của toàn bộ người đi vay và tổng tài sản của toàn bộ người cho vay sẽ bằng 0. Điều này khiến nợ trở nên không quan trọng.

Rõ ràng là, không thể đánh giá thấp vai trò của nợ. Tổng nợ của nền kinh tế cũng không có tổng bằng 0. Để thêm nợ vào các mô hình kinh tế, các nhà kinh tế học vĩ mô phải đối mặt với nhiều thao tác rắc rối: “tính không đồng nhất” (phân chia nền kinh tế thành con nợ và chủ nợ) và "tính đứt quãng" (các mối quan hệ kinh tế bị phá vỡ).

Biện pháp thay thế là tập trung vào các dữ liệu lịch sử để tìm ra khi nào thì nợ trở nên nguy hiểm. Và, những mối nguy hiểm lại phụ thuộc vào việc ai sở hữu khoản nợ (chính phủ, hộ gia đình, công ty hoặc các định chế tài chính) và nợ thuộc loại nào (khoản vay trái phiếu, ngắn hạn hay dài hạn) cũng như nợ được tính bằng đồng tiền nào.

Hầu hết các nghiên cứu thực nghiệm tập trung vào nợ chính phủ. Tuy nhiên, cuộc khủng hoảng tài chính 2008 cho thấy rắc rối xuất phát từ nợ của khu vực tư nhân (đặc biệt là các khoản vay thế chấp - loại chiếm tỷ trọng lớn trong nợ của các hộ gia đình) và các khoản vay khổng lồ của ngân hàng. Khoản nợ của các công ty phi tài chính đã đóng vai trò quan trọng trong cuộc khủng hoảng ở Nhật Bản thời kỳ đầu những năm 1990. Tuy nhiên, điều tương tự không xảy ra đối với khủng hoảng tài chính toàn cầu năm 2008.

Hầu hết các công ty, hộ gia đình và chính phủ nợ ngân hàng và các định chế tài chính khác - đối tượng vừa kéo dài các khoản vay vừa mua chứng khoán. Các tổ chức tài chính này cũng đi vay nợ từ người gửi tiền, người nắm giữ trái phiếu và một loạt định chế tài chính khác.

Trong đó, các ngân hàng là người môi giới đi vay để cho vay. Họ nắm giữ rất nhiều tài sản nhưng đồng thời cũng gánh những khoản nợ lớn.

Giải chấp

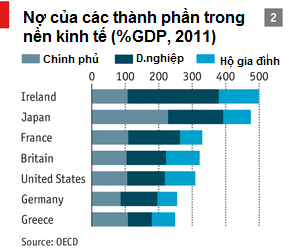

Trên thực tế, nợ của các công ty tài chính thường nhỏ hơn nhiều so với nợ của chính phủ, hộ gia đình và các công ty phi tài chính. Theo OECD, trong năm 2011, ngành tài chính của Luxembourg có số nợ tương đương với 4.900% GDP. Đây là một trường hợp đặc biệt. Tuy nhiên, con số thống kê ở các quốc gia khác cũng đáng báo động: ở Anh là 837% và ở Ireland là 1.434% GDP.

Khi các doanh nghiệp hoặc hộ gia đình nắm giữ quá nhiều nợ, giá tài sản mà họ nắm giữ chỉ cần giảm nhẹ cũng có thể đẩy họ đến bờ vực phá sản. Nếu một gia đình có ngôi nhà trị giá 100.000 USD và vay ngân hàng 90.000 USD, tài sản ròng của họ chỉ là 10.000 USD. Tuy nhiên, nếu khủng hoảng khiến giá nhà giảm sâu hơn nữa, nhiều gia đình nhận ra họ không còn khả năng trả nợ. Trong khi đó, các định chế tài chính (vốn dùng tiền đi vay để đầu tư) chịu cảnh thua lỗ nặng.

Không chỉ dễ bị tổn hại khi giá tài sản giảm, nợ cao còn khiến thu nhập biến động mạnh. Các hộ gia đình chìm trong nợ gặp nhiều khó khăn khi chi tiêu. Tương tự, những doanh nghiệp nặng nợ cũng gặp khó khăn trong đầu tư khi doanh thu của họ sụt giảm.

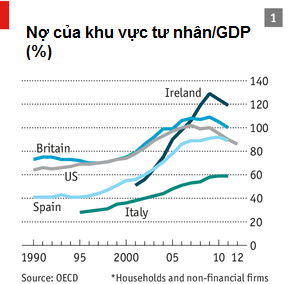

Để đánh giá những ảnh hưởng của nợ đối với sự ổn định của nền kinh tế, Douglas Sutherland và Peter Hoeller (đến từ OECD) đã tính toán tỷ lệ nợ so với GDP, rút ra các chu kỳ lên và xuống. Họ lưu ý rằng nợ của khu vực tài chính có xu hướng tăng vọt trong thời kỳ kinh tế bùng nổ trước khi lâm vào khủng hoảng. Sutherland và Hoeller cũng chỉ ra rằng đây chính là dấu hiệu cho thấy sự bùng nổ sẽ đi đến hồi kết. Và, nợ của khu vực tài chính càng lớn thì sâu thoái càng sâu (giống như trong trường hợp này).

Điều tương tự cũng đúng với nợ của các hộ gia đình. Hai nhà kinh tế chỉ ra rằng xác suất xảy ra khủng hoảng ở mức khoảng 10% khi nợ của các hộ gia đình ở xung quanh mức 10% GDP. Tuy nhiên, khi tỷ lệ nợ vượt quá 10% GDP (giống như ở những nước bị ảnh hưởng nhiều nhất bởi khủng hoảng), xác suất lên tới 40%.

Thu Hương (Theo Trí Thức Trẻ/Economist)

|

http://cafef.vn/tai-chinh-quoc-te/moi-nguy-tu-no-p2-201309191207480707ca32.chn

Mối nguy từ nợ, phần 2Đây là bài thứ hai trong chuỗi bài viết của Economist phân tích nguyên nhân dẫn đến khủng hoảng tài chính và những bài học được rút ra từ những gì đã diễn ra trong suốt 5 năm qua. Bài báo này sẽ tập trung phần tích vai trò của nợ và giải chấp (deleveraging) trong khủng hoảng.

(Xem phần 1: Mối nguy từ nợ)

Thay vì nhìn vào số nợ, một số nhà kinh tế học khác lại nhìn vào số tiền cho vay. Họ cho rằng rắc rối sẽ xuất hiện nếu tăng trưởng tín dụng lớn hơn nhiều so với tăng trưởng GDP (như ở Mỹ trước khủng hoảng 2008, ở Nhật năm 1991 và ở châu Á trước khủng hoảng 1997). Theo Claudio Borio và các đồng nghiệp tại Ngân hàng Thanh toán quốc tế, các nền kinh tế có thể trì trệ trong thời gian dài. Trong khi chu kỳ kinh tế bao gồm các giai đoạn thu hẹp hoặc mở rộng của tăng trưởng và lạm phát, chu kỳ tài chính bao gồm những biến động dài hơn và rộng hơn của tín dụng và giá tài sản.

Vai trò của tăng trưởng tín dụng

Tại sao thi thoảng tăng trưởng tín dụng lại đột ngột tăng hoặc giảm? Theo Richard Werner - giáo sư đến từ ĐH Southampton, có thể điều này phụ thuộc vào mục đích sử dụng. Nếu tiền được dùng để mua một chiếc xe mới, nó đã góp phần tăng cầu và giúp nền kinh tế tối đa hóa khả năng sản xuất. Nếu nền kinh tế đã hoạt động hết công suất, số tiền này sẽ chỉ làm giá cả gia tăng. Tuy nhiên, hoạt động cho vay của ngân hàng làm tăng cả nợ và GDP danh nghĩa và do đó tỷ lệ nợ/GDP không thay đổi nhiều.

Thế nhưng, tiền đi vay có thể được dùng cho nhiều hoạt động khác, trong đó có việc mua những tài sản đã tồn tại như nhà cũ hoặc mua lại công ty khác. Bởi vì những tài sản này đã tồn tại, hành vi mua không trực tiếp làm tăng GDP (vốn chỉ đo lường hàng hóa và dịch vụ mới). Do đó, nợ tăng lên mà GDP không tăng lên, dẫn đến tỷ lệ nợ/GDP tăng.

Hơn nữa, việc mua tài sản (như mua một ngôi nhà) sẽ khiến giá của tài sản đó tăng lên. Các chủ nhà khác sẽ sẵn sàng chấp nhận nợ (bởi họ cảm thấy giàu có hơn). Giá nhà tăng đồng nghĩa tài sản thế chấp tăng lên và người ta càng có thể đi vay một cách dễ dàng hơn. Trong những năm trước khủng hoảng, tài sản ròng của các hộ gia đình Mỹ vẫn tiếp tục tăng bất chấp họ nợ ngày càng nhiều bởi nhà và các tài sản khác tăng giá rất mạnh.

Cuối cùng, chu kỳ tài chính lên đến đỉnh điểm. Người đi vay nhận ra rằng họ không thể có thu nhập ngang bằng với số tiền đã đi vay và do đó khó có thể trả nợ. Tại điểm này, chu kỳ bị đảo ngược: giá tài sản lao dốc, các điều kiện về tài sản đảm bảo được thắt chặt, ngân hàng thắt chặt cho vay. Tiếp theo, giá tài sản giảm sâu hơn nữa. Thật không may, có một yếu tố không giảm: nợ. Tồi tệ hơn, giá trị của các khoản nợ không hề giảm như giá tài sản.

Các hộ gia đình và doanh nghiệp sẽ phản ứng bằng cách "giải chấp" (deleveraging), tìm mọi cách để giảm nhẹ gánh nặng nợ khổng lồ đang đè trên vai. Họ có thể làm việc này bằng ba cách: phá sản, bán tài sản hoặc chi tiêu ít hơn so với thu nhập (và dùng số tiền thừa ra để trả nợ).

Mặc dù giải chấp giúp cải thiện tình hình tài chính của các hộ gia đình và doanh nghiệp, biện pháp này chỉ khiến toàn bộ nền kinh tế tồi tệ hơn. Do tiêu dùng của người này là thu nhập của người kia, giảm chi tiêu cũng khiến thu nhập giảm. Richard Koo - chuyên gia đến từ Viện nghiên cứu Nomura - đã gọi hiện tượng này là "suy thoái bảng cân đối kế toán". Gánh nặng nợ càng khiến nền kinh tế mong manh hơn và chìm trong vòng luẩn quẩn không thể trả nợ - hiện tượng được nhà kinh tế học Irving Fisher gọi là giảm phát nợ (debt deflation).

Quá trình giải chấp của khu vực tài chính có thể diễn ra rất nhanh chóng nhưng với mức độ rất sâu. Sâu bởi vì các ngân hàng nắm giữ quá nhiều nợ so với nguồn vốn. Nhanh chóng bởi vì các nghĩa vụ nợ thường có thời hạn ngắn hơn so với tài sản, khiến các ngân hàng có rất ít thời gian để sắp xếp lại bảng cân đối kế toán. Quá trình này cũng làm tổn hại đến toàn bộ hệ thống và các khách hàng. Trong thời kỳ 2007 - 2008, khi các ngân hàng đầu tư bán tháo chứng khoán, cổ phiếu chịu áp lực giảm sâu, kéo theo danh mục đầu tư của các ngân hàng khác cũng sụt giảm nghiêm trọng. Ngân hàng cũng bắt đầu triệu hồi nợ hoặc chí ít là ngừng giải ngân các khoản vay mới. Cuối cùng, toàn bộ nền kinh tế phải chịu đựng tình trạng căng thẳng tín dụng.

Các nước nên làm gì?

Có thể ngăn chặn được kịch bản này hay không? Theo lý thuyết, do các con nợ chi tiêu ít hơn, người tiết kiệm có thể chi tiêu nhiều hơn và do đó duy trì được tổng cầu của nền kinh tế. Để khuyến khích điều này, NHTW có thể cắt giảm lãi suất, giảm chi phí cho người đi vay và khuyến khích tiết kiệm. Lãi suất chính sách của Mỹ đã được giảm từ mức 5,25% của mùa hè năm 2007 xuống chỉ còn 0 - 0.25% từ tháng 12/2008. NHTW Anh cũng thực hiện động thái tương tự.

Bên cạnh đó, chính phủ cũng có thể chi nhiều hơn so với số tiền thu được từ thuế. Được giảm thuế, khu vực tư nhân có thể kiếm được nhiều tiền hơn. Trong một nghiên cứu khác, Sutherland và các đồng tác giả đã chỉ ra rằng các doanh nghiệp (đặc biệt là công ty tài chính) càng vay nhiều thì nợ công càng tăng lên. Đây là điều xảy ra ở nhiều nước phát triển ở thời kỳ hậu khủng hoảng, khi chi tiêu chính phủ khổng lồ giúp bù đắp những khoản cắt giảm chi tiêu của các hộ gia đình và công ty, làm rộ lên cuộc tranh luận về những rủi ro mà tình trạng này gây nên.

Thu Hương (Theo Trí Thức Trẻ/Economist)

|

http://cafef.vn/tai-chinh-quoc-te/bai-hoc-tu-su-do-vo-p1-201309160830593773ca32.chn Bài học từ sự đổ vỡ, phần 1Đã 5 năm trôi qua, nhưng người ta vẫn có thể cảm nhận được những hiệu ứng của cuộc khủng hoảng tài chính.Nằm trong chuỗi bài viết của Economist đưa ra 5 bài học có thể được rút ra từ sự kiện gây chấn động kinh tế thế giới trong suốt mấy năm qua, bài báo này đi sâu vào phân tích nguyên nhân của khủng hoảng tài chính.

Sự sụp đổ của Lehman Brothers – một trong những gã khổng lồ của ngành ngân hàng toàn cầu – hồi tháng 9/2008 gần như đã nhấn chìm hệ thống tài chính thế giới. Ngành ngân hàng đã phải sử dụng đến những gói cứu trợ khổng lồ được tài trợ bởi người nộp thuế để có thể gượng dậy. Dẫu vậy, tình trạng căng thẳng tín dụng tiếp theo sau đó đã biến thành cuộc suy thoái tồi tệ nhất trong 80 năm qua.

Các biện pháp kích thích tiền tệ và tài khóa trên diện rộng đã có thể ngăn chặn một cuộc suy thoái tồi tệ hơn. Tuy nhiên, đà phục hồi của nền kinh tế còn quá yếu ớt so với thời kỳ hậu chiến tranh. GDP của nhiều nước phát triển (đặc biệt là ở châu Âu) vẫn ở dưới mức trước khủng hoảng. Hậu quả của khủng hoảng có thể được cảm nhận ở khắp nơi: hãy quan sát sự rung lắc của các thị trường tài chính khi Cục dự trữ liên bang (Fed) chuẩn bị thu hẹp chương trình mua trái phiếu.

Đã 5 năm kể từ khi khủng hoảng nổ ra, người ta có thể nhìn rõ nhiều nguyên nhân. Nguyên nhân rõ ràng nhất nằm ở chính những người hoạt động trong lĩnh vực tài chính, đặc biệt là những người cho rằng họ đã tìm ra cách ngăn chặn rủi ro nhưng thực chất là trước đó họ đã “mất dấu” rủi ro. Các Thống đốc NHTW và những nhà hoạch định chính sách khác cũng phải chịu trách nhiệm vì đã để những lỗi lầm này xảy ra.

Nền kinh tế vĩ mô cũng đóng vai trò quan trọng. Thời kỳ ôn hòa vĩ đại (Great Moderation) - những năm lạm phát thấp và tăng trưởng ổn định – nuôi dưỡng sự tự mãn và chấp nhận rủi ro. Lãi suất trên toàn cầu sụt giảm. Một số nghiên cứu cũng chỉ ra rằng các ngân hàng châu Âu cũng góp phần gây nên khủng hoảng khi quá tham lam và vay mượn ồ ạt từ thị trường tiền tệ Mỹ trong thời kỳ trước khủng hoảng và sử dụng số vốn này để mua các chứng khoán xấu. Tất cả các nhân tố này cộng hưởng với nhau và đẩy nợ lên cao trong một thế giới được coi là ít rủi ro hơn.

Hãy bắt đầu với lỗi lầm của những người hoạt động trong ngành tài chính. Những năm trước khủng hoảng, cho vay thế chấp một cách cẩu thả vô trách nhiệm bùng nổ ở Mỹ. Các khoản nợ được cho đi một cách dễ dàng, đến tay những người đi vay dưới chuẩn với hồ sơ tín dụng nghèo nàn và đương nhiên họ không có khả năng trả nợ. Những khoản vay chứa đầy rủi ro được các “kiến trúc sư tài chính” tại các ngân hàng thông qua. Sự việc còn tồi tệ hơn khi chúng được chứng khoán hóa và phát tán rộng rãi. Các ngân hàng lớn lập luận rằng thị trường bất động sản ở các thành phố khác nhau của Mỹ sẽ có những diễn biến biệt lập. Tuy nhiên, nhận định này hoàn toàn sau. Kể từ năm 2006, giá nhà đã sụt giảm trên toàn nước Mỹ.

Các khoản thế chấp lại được sử dụng để làm tài sản đảm bảo cho các chứng khoán được biết đến với tên gọi chứng chỉ tiền gửi (CDO) – loại tài sản được phân loại thành các nhóm dựa trên rủi ro vỡ nợ. Nhà đầu tư mua các nhóm an toàn hơn bởi chúng được Moody’s và Standard & Poor’s xếp hạng AAA. Đây lại là một sai lầm khác bởi hãng xếp hạng tín nhiệm được trả công bởi các ngân hàng tạo nên CDO chứ không phải những người nắm giữ chúng.

Nhà đầu tư đổ tiền vào những sản phẩm này bởi chúng khá an toàn và lại cung cấp mức lợi suất cao hơn trong bối cảnh lãi suất quá thấp. Cho đến nay, các nhà kinh tế học vẫn tranh cãi liệu lãi suất thấp là lỗi của các NHTW hay đó là xu hướng của kinh tế thế giới. Một số người buộc tội Fed vì đã giữ lãi suất ở mức quá thấp trong thời gian quá lâu. Tuy nhiên, Fed phản pháo lại rằng họ không có lỗi, lỗi nằm ở hiện tượng tiết kiệm tăng cao gây mất cân xứng với đầu tư ở các nền kinh tế mới nổi, đặc biệt là Trung Quốc. Nguồn vốn thặng dư này được đổ vào trái phiếu chính phủ Mỹ và đẩy lãi suất xuống thấp.

Lãi suất thấp khuyến khích các ngân hàng, quỹ đầu cơ và những nhóm đầu tư khác ráo riết săn tìm những tài sản rủi ro hơn nhưng mang lại lợi suất cao hơn. Lãi suất thấp cũng làm lợi cho những người đi vay mượn và sau đó thổi phồng khoản đầu tư của họ với nhận định lợi suất thu về sẽ cao hơn chi phí đi vay.

Tỷ lệ đòn bẩy của nền kinh tế cũng tăng lên từ đây. Nếu lãi suất ngắn hạn ở mức thấp nhưng không ổn định, nhà đầu tư sẽ do dự khi thực hiện chiến lược trên. Tuy nhiên, lãi suất là ổn định và nhà đầu tư sẵn sàng đi vay ngắn hạn để mua các tài sản dài hạn. Đây chính xác là những gì đã xảy ra.

Từ thị trường nhà đất đến thị trường tiền tệ

Khi thị trường nhà đất Mỹ chao đảo, một chuỗi phản ứng tiếp theo xảy ra và sự mong manh của hệ thống tài chính bộc lộ. Các tổ chức tài chính đã không thể cung cấp cho nhà đầu tư sự bảo vệ như đã hứa hẹn. Các chứng khoán đảm bảo bằng tài sản thế chấp (MBS) ngay lập tức rớt giá. CDO (vốn được coi là an toàn) trở thành thứ vô giá trị. Nhà đầu tư không thể bán các tài sản bị nghi ngờ không thể được bán dù với bất kỳ mức giá nào, cũng không thể sử dụng chúng làm tài sản đảm bảo cho các khoản vay ngắn hạn. Bán tống bán tháo ở mức giá rẻ mạt khiến nguồn vốn của các ngân hàng sụt giảm do nghiệp vụ kế toán hoạch toán theo giá thị trường (mark-to-market). Các ngân hàng phải định giá lại tài sản ở mức giá hiện tại.

Niềm tin – “chất keo” gắn kết mọi hệ thống tài chính – bắt đầu tan rã vào năm 2007 (1 năm trước khi Lehman phá sản). Các ngân hàng bắt đầu nghi ngờ về khả năng tồn tại của các đối tác. Họ và các nguồn cung cấp vốn khác bắt đầu từ chối cho vay ngắn hạn. Ngân hàng đến từ nước Anh Northern Rock là một trong những “kẻ tự nạn” đầu tiên vào mùa thu 2007.

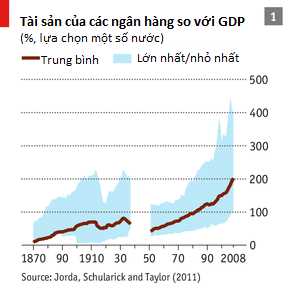

Sợi dây nợ phức tạp giữa các ngân hàng có thể vỡ tan khi một mắt xích bị đứt. Các công cụ tài chính như hợp đồng hoán đổi vỡ nợ tín dụng (trong đó người bán đồng ý đền bù cho người mua nếu bên thứ ba vỡ nợ) vốn có mục đích phân tán rủi ro giờ đây lại khiến rủi ro tăng lên. Công ty bảo hiểm AIG ngay lập tức lâm vào cảnh “ngàn cân treo sợi tóc” chỉ một vài ngày sau khi Lehman sụp đổ. Cả hệ thống đã được xây dựng dựa trên những nền tảng mỏng manh: các ngân hàng thổi phồng bảng cân đối kế toán nhưng lại dành ra quá ít vốn để phòng chống lỗ. Trên thực tế, họ đặt cược vào số tiền đi vay mượn và đó là một canh bạc “được ăn cả ngã về không”.

Thu Hương

Theo Trí Thức Trẻ/Economist |

http://cafef.vn/tai-chinh-quoc-te/bai-hoc-tu-su-do-vo-p2-2013091608434157320ca32.chn

Bài học từ sự đổ vỡ, phần 2Tất cả đều có lỗi.Nằm trong chuỗi bài viết của Economist đưa ra 5 bài học có thể được rút ra từ sự kiện gây chấn động kinh tế thế giới trong suốt mấy năm qua, bài báo này đi sâu vào phân tích nguyên nhân của khủng hoảng tài chính.

Cơ quan điều hành “ngủ quên”

Các ngân hàng là trung tâm gây nên cuộc khủng hoảng. Tuy nhiên, họ không phải là “thủ phạm” duy nhất. Các Thống đốc NHTW và những nhà quản lý khác cũng phải chịu trách nhiệm vì những thiếu sót. Họ đã thất bại trong việc kiểm soát sự mất cân bằng của nền kinh tế cũng giám sát các định chế tài chính.

Có lẽ lỗi lầm nghiêm trọng nhất là để cho Lehman Brothers sụp đổ. Sự kiện này khiến sự hoảng loạn của thị trường tăng lên gấp bội. Đột nhiên, không ai tin vào ai và không ai muốn cho vay. Không thể dựa vào việc vay mượn để thanh toán cho các nhà cung cấp và người lao động, các công ty phi tài chính đóng băng việc chi tiêu, khiến nền kinh tế trì trệ. Mỉa mai thay, quyết định cho phép Lehman phá sản đã dẫn đến chính phủ phải can thiệp sâu hơn chứ không phải ít hơn. Để ngăn chặn sự hoảng loạn lây lan, các nhà quản lý phải cứu một loạt các công ty khác.

Thế nhưng, họ đã mắc sai lầm từ rất lâu trước đó. Cán cân vãng lai toàn cầu mất cân đối nghiêm trọng và bong bóng nhà đất thì ngày càng phình to. Từ lâu, các Thống đốc NHTW đã bày tỏ lo lắng về thâm hụt ngân sách của Mỹ và dòng tiền từ tiền tiết kiệm của châu Á. Ben Bernanke nhấn mạnh vấn đề này từ đầu năm 2005, một năm trước khi ông thay thế Alan Greenspan trở thành chủ tịch Fed. Tuy nhiên, tập trung quá nhiều vào dòng vốn từ châu Á lại khiến vấn đề của các ngân hàng châu Âu bị bỏ qua. Họ đã mua quá nhiều chứng khoán Mỹ bằng tiền đi vay từ các quỹ thị trường tiền tệ cũng của Mỹ.

Nói cách khác, mặc dù châu Âu là nạn nhân, các ngân hàng châu Âu cũng chính là thủ phạm.

Đồng euro ra đời thúc đẩy ngành tài chính bùng nổ ở Eurozone và các trung tâm gần đó như London và Thụy Sĩ. Một nghiên cứu mới được thực hiện bởi Hyun Song Shin (đến từ ĐH Princeton) đã tập trung vào vai trò của châu Âu trong khủng hoảng. Ông lập luận rằng các điều kiện tín dụng lỏng lẻo ở thời kỳ trước khủng hoảng xuất phát từ ngành ngân hàng toàn cầu hơn là từ tiết kiệm.

Thêm vào đó, chính châu Âu cũng bị mất cân bằng. Các nền kinh tế Nam Âu có thâm hụt cán cân vãng lai khổng lồ trong thập kỷ đầu tiên kể từ khi đồng euro ra đời. Ngược lại, các nền kinh tế Bắc Âu thặng dư lớn. Tình trạng mất cân bằng được tài trợ bởi dòng tiền từ vùng lõi chảy sang các nước có thị trường nhà đất bùng nổ như Tây Ban Nha và Ireland.

Đáng lẽ ra các NHTW đã có thể giải quyết được vấn đề. Fed chưa bao giờ có hành động ngăn chặn bong bóng bất động sản. NHTW châu Âu không làm bất cứ điều gì để thắt chặt tín dụng ở các nước ngoại vi. Họ đã sai lầm khi cho rằng mất cân bằng cán cân vãng lai không có nghĩa lý gì trong một liên minh tiền tệ.

Các NHTW cũng cho rằng rất khó để có thể kiềm chế bong bóng nhà đất và bong bóng tín dụng bằng lãi suất cao hơn. Có lẽ điều này là đúng. Tuy nhiên, họ còn có trong tay những công cụ khác: hạ thấp tỷ lệ cho vay tối đa/giá trị đối với các khoản vay thế chấp hoặc yêu cầu ngân hàng tăng vốn dự trữ.

Tỷ lệ vốn là thiếu sót lớn nhất. Kể từ năm 1988, hội đồng các thống đốc và giám sát viên đã có cuộc họp ở Basel và thảo luận các quy tắc quốc tế về vốn của ngân hàng. Tuy nhiên, những quy định này là chưa đủ nghiêm khắc và các ngân hàng vẫn có thể lách luật.

Dưới áp lực tăng lợi suất từ các cổ đông, ngân hàng hoạt động với số vốn tối thiểu và càng dễ chao đảo nếu mọi thứ đi chệch quỹ đạo. Từ giữa những năm 1990, các ngân hàng đã được phép sử dụng nhiều hơn các mô hình đánh giá rủi ro và sau đó tự xây dựng các yêu cầu về vốn. Không có gì khó đoán khi các ngân hàng luôn tự đánh giá họ ngày càng an toàn hơn.

Ủy ban Basel cũng không đề ra bất cứ luật lệ nào liên quan đến phần tài sản có tính thanh khoản cao của ngân hàng. Cơ quan này cũng thất bại trong việc xây dựng cơ chế cho phép một ngân hàng lớn sụp đổ mà không ảnh hưởng đến cả hệ thống.

Tất cả đều có lỗi

Dẫu vậy, các ngân hàng và nhà quản lý không phải là những người duy nhất đánh giá sai. Khi các nền kinh tế hoạt động tốt, áp lực chính trị khiến họ không được phép làm mọi thứ đảo lộn. Thời kỳ kinh tế ổn định kéo dài khuyến khích tâm lý chấp nhận rủi ro. Và, giống như những gì thường thấy trong lịch sử các cuộc khủng hoảng tài chính, người tiêu dùng cũng là bộ phận ảo tưởng rằng thịnh vượng sẽ tồn tại mãi mãi và do đó đẩy núi nợ lên cao.

Thu Hương

Theo Trí Thức Trẻ/Economist |

Chính sách tiền tệ sau khủng hoảng: Kiểm soát lãi suất (P1)Chính sách tiền tệ bất thường được chia thành 2 loại: mua tài sản và đưa ra những mục tiêu cụ thể.Nằm trong chuỗi bài viết của Economist đưa ra 5 bài học có thể được rút ra từ sự kiện gây chấn động kinh tế thế giới trong suốt mấy năm qua, bài báo này đi sâu vào phân tích phản ứng của các NHTW đối với khủng hoảng tài chính. Hai phần trước đã tập trung vào vấn đề nguyên nhân của khủng hoảng và tác động của nợ tới khủng hoảng.

Trước khủng hoảng tài chính, cuộc sống của các Thống đốc NHTW thật giản đơn. Họ có một mục tiêu rõ ràng: duy trì lạm phát ở mức thấp và ổn định. Họ có một công cụ [có vẻ như hiệu quả] để đạt được điều này: tăng lãi suất ngắn hạn chủ chốt để hạn chế đi vay (nhằm giảm lạm phát) hoặc giảm lãi suất để kích thích tăng trưởng tín dụng (thúc đẩy tăng trưởng và tạo việc làm).

Công cụ này được sử dụng một cách khéo léo, giúp thế giới trải qua vài thập kỷ “êm đềm” được các nhà kinh tế học gọi là thời kỳ “ôn hòa vĩ đại” (Great Moderation). Tuy nhiên, thời kỳ ấy chỉ tồn tại trong chốc lát. Tồi tệ hơn, cuộc khủng hoảng chấm dứt thời kỳ này không chỉ làm xói mòn nhũng gì các NHTW đã đạt được mà còn ảnh hưởng đến cả những biện pháp vốn được tận dụng để thúc đẩy tăng trưởng. Chính sách tiền tệ không còn hiệu quả kể từ thời kỳ này.

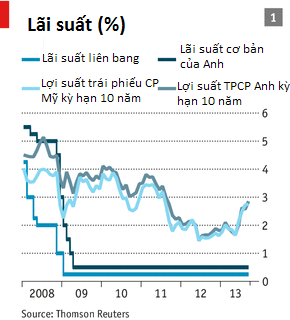

Cuộc suy thoái đồng hành với khủng hoảng tín dụng mùa thu năm 2008 đã giáng một đòn mạnh vào lực cầu. Đáp lại, các NHTW ở các nước phát triển liên tục giảm lãi suất cơ bản. Đến đầu năm 2009, rất nhiều nước có lãi suất cơ bản ở mức gần 0.

Tuy nhiên, nền kinh tế vẫn ở trong trạng thái yếu ớt. Kể cả lãi suất xuống mức dưới 0 cũng không thể giúp ích. Các NHTW đối mặt với thảm họa: sản lượng sụt giảm nghiêm trọng và thất nghiệp tăng cao.

Không phải là các NHTW hoàn toàn không chuẩn bị để đối phó với thử thách. Trong những năm 1990, nền kinh tế Nhật Bản suy thoái sau khi giá tài sản lao dốc. Đối mặt với tăng trưởng èo uột và giảm phát, NHTW Nhật đã giảm lãi suất xuống gần 0 trước khi thử nghiệm một loạt công cụ chính sách tiền tệ bất thường.

Mặc dù NHTW Nhật Bản được đánh giá là gây nhiều thất vọng (thậm chí là thất bại ngay lập tức), các NHTW ở nhiều nước phát triển bắt đầu thực hiện chính sách tương tự.

Chính sách tiền tệ bất thường được chia thành 2 loại: mua tài sản và đưa ra những mục tiêu cụ thể.

Mua tài sản

Mua tài sản là việc mở rộng những hoạt động đặc biệt của NHTW. Ví dụ, Cục dự trữ liên bang Mỹ (Fed) lâu nay đã mua trái phiếu Kho bạc và các loại trái phiếu khác với thời hạn ngắn để tăng cung tiền và giảm lãi suất dài hạn. Sau khi lãi suất cơ bản giảm xuống mức gần 0, Fed bắt đầu mua những loại tài sản dài hạn hơn, trong đó có trái phiếu Kho bạc Mỹ kỳ hạn 10 năm và chứng khoán đảm bảo bằng tài sản thế chấp, với mục đích làm giảm chi phí đi vay dài hạn.

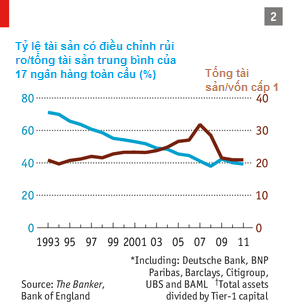

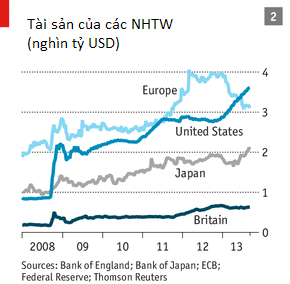

In tiền để mua tài sản được gọi là “nới lỏng định lượng” (QE) bởi các NHTW thường thông báo kế hoạch mua bằng cách nêu lượng tăng lên trong dự trữ. NHTW Nhật Bản đã lần đầu tiên áp dụng QE vào năm 2001, khi cam kết mua 400 tỷ yên trái phiếu chính phủ trong 1 tháng để tăng lượng dự trữ lên 5.000 tỷ yên. Các NHTW Mỹ, Anh và Nhật Bản đều áp dụng QE kể từ khi khủng hoảng nổ ra, mua lượng lớn các tài sản tài chính (chart 2).

Các nhà kinh tế học thừa nhận QE chỉ hiệu quả theo một vài cách. Các NHTW nhấn mạnh “hiệu ứng cân bằng danh mục”. Khi một NHTW mua trái phiếu từ nhà đầu tư với tiền mới được tạo ra, họ sử dụng quá trình này để tái cân bằng danh mục bằng cách mua các tài sản với độ rủi ro và kỳ hạn khác nhau. Như vậy, giá tài sản tăng lên và lãi suất giảm xuống. Chi phí đi vay thấp hơn sẽ khuyến khích các doanh nghiệp và hộ gia đình đầu tư.

QE cũng có thể kích thích nền kinh tế thông qua hiệu ứng về tài khóa: lãi suất thấp hơn làm giảm chi phí đi vay của chính phủ và do đó giảm thuế. QE cũng giúp hình thành kỳ vọng về lạm phát. Khi thông báo mục tiêu lạm phát cao hơn, NHTW có thể sử dụng QE để thuyết phục các thị trường rằng nó sẽ đạt được mục tiêu này bởi in thêm tiền sẽ tạo nên lạm phát. Cho rằng đồng tiền sẽ mất giá trong tương lai, người dân có động lực để chi tiêu nhiều hơn ở thời điểm hiện tại.

Chỉ dẫn trước

Trong khi đó, đặt ra các mục tiêu (Forward guidance) là nỗ lực thúc đẩy nền kinh tế bằng cách đưa ra các chỉ báo rõ ràng hơn về chính sách trong tương lai. Nhật bản cũng là nước đầu tiên triển khai biện pháp này vào năm 1999, khi NHTW nước này cam kết sẽ giữ lãi suất ở mức gần 0 cho đến khi nỗi lo về giảm phát nguôi ngoai. Fed và NHTW Anh cũng tiếp cận phương pháp này. Đầu năm 2009, Fed khẳng định lãi suất sẽ tiếp tục ở mức thấp trong một thời gian dài. Tháng 8/2011, Fed bổ sung thêm thời hạn “ít nhất là đến giữa năm 2013”.

Tháng 12/2012, Fed lại điều chỉnh một lần nữa khi thông báo lãi suất vẫn ở mức thấp cho đến khi tỷ lệ thất nghiệp giảm xuống 6,5% và lạm phát kỳ vọng trong ngắn hạn ngắn hạn không lớn hơn 2,5%. Tháng 8/2013, NHTW Anh làm điều tương tự khi khẳng định sẽ không tăng lãi suất cho đến khi lạm phát giảm xuống 7%, nếu như các thị trường tài chính và lạm phát ổn định.

Giống như QE, biện pháp này tác động đến nền kinh tế theo một vài cách. Cam kết sẽ chịu đựng lạm phát cao hơn trong tương lai có thể giúp kích thích các hoạt động kinh tế. Cam kết duy trì lãi suất ngắn hạn ở mức thấp cũng khiến lãi suất trong dài hạn giảm xuống.

Thêm vào đó, nhà đầu tư phản ứng với lãi suất thực hoặc lãi suất đã điều chỉnh theo lạm phát. Lạm phát được cho là ở mức dưới 0 có nghĩa là giá đang giảm xuống và lãi suất thực có thể tăng lên. Giảm phát thực chất lại làm tăng chi phí đi vay bởi khiến giá trị của tiền tệ tăng lên khi quy đổi sang hàng hóa. Nếu một NHTW hứa hẹn lạm phát tăng lên trong tương lai, lãi suất thực lại giảm xuống và thậm chí là âm. Điều này khiến mọi người tiết kiệm ít hơn, đi vay và đầu tư nhiều hơn.

Thu Hương

Theo Trí Thức Trẻ/Economis |

http://cafef.vn/tai-chinh-quoc-te/khung-hoang-tai-chinh-la-con-bao-100-nam-2013091514301085012ca32.chn Khủng hoảng tài chính là “cơn bão 100 năm”Khủng hoảng tài chính 2008 là cơn bão 100 năm, không ai có liên quan đến cơn bão này đã từng chứng kiến thứ gì tương tự như vậy. Đây là nhận định vừa được Cựu Bộ trưởng Tài chính Mỹ Hank Paulson đưa ra trong cuộc trả lời phỏng vấn với CNBC hôm 13/9/2013 vừa qua - gần 5 năm sau khi Lehman Brothers sụp đổ. “Một quả bong bóng tín dụng khổng lồ đã vỡ tung và tôi nghĩ đã có sai lầm lớn trong việc phân bổ. Chúng ta thật may mắn khi [nền kinh tế] đã có thể phục hồi ở mức này”, Paulson nhận định trong chương trình "Squawk Box".

Paulson, người cũng đã từng đảm nhiệm vị trí Chủ tịch vào CEO của Goldman Sachs, là người đứng đầu Bộ Tài chính Mỹ trong suốt thời kỳ khủng hoảng và cũng là người giúp thiết kế nên chương trình Giải cứu tài sản xấu (TARP) – chương trình có mục đích ngăn chặn hệ thống tài chính sụp đổ.

Paulson chia sẻ ông đã hợp tác với nhiều CEO điều hành các công ty lớn trong suốt khủng hoảng. Mặc dù một số người có năng lực hơn so với những người còn lại, họ đều là những người xuất sắc và đã đối phó với cuộc khủng hoảng mà họ chưa từng gặp trong cuộc đời. Đây là “cơn bão 100 năm” với những nhân tố được tích lũy từ nhiều năm. Các CEO đã hành động xuất sắc bất chấp áp lực và hầu hết trong số họ đã làm mọi thứ có thể để hợp tác.

Khi đó, Paulson cũng đã làm việc chặt chẽ với Chủ tịch Fed Ben Bernanke. Ông khẳng định chọn Bernanke vào chức vụ này là một trong những quyết định tốt nhất mà cựu Tổng thống George W. Bush đã làm được.

Được hỏi về người kế nhiệm Bernanke, Paulson nhận định cả Phó Chủ tịch Fed Janet Yellen và cố vấn kinh tế cho ông Obama Larry Summers đều là người xứng đáng. Trên thực tế, Summers là người mà Paulson tiếp xúc nhiều hơn. "Tôi và Larry là bạn" Paulson nói. Tuy nhiên, ông khẳng định mình sẽ không tham gia vào cuộc tranh luận ai xứng đáng hơn với vị trí này bởi ông bị áp lực khi đây là vấn đề đã bị chính trị hóa. "Tôi không biết điều này đã xảy ra như thế nào, nhưng rõ ràng đây là điều không nên. Đây là một công việc quan trọng".

Nhận định về nền kinh tế Mỹ, ông cho rằng đó là một điều khó tin khi nền kinh tế có thể tăng trưởng như vậy trong khi đang thực hiện quá trình giải chấp (deleveraging). Chương trình mà ông tham gia thiết kế để thoát khỏi khủng hoảng và nhanh chóng tái cấu trúc hệ thống tài chính của nước Mỹ là một sự thành công lớn. Ông cũng tin vào chương trình kích thích của Ben Bernank.

Tuy nhiên, Paulson cũng thừa nhận rằng nhà đầu tư cần phải dự đoán được rằng vào một ngày nào đó, tình trạng lãi suất siêu thấp sẽ chấm dứt. Fed đã khẳng định sẽ duy trì lãi suất ở mức gần 0 trong tương lai gần. Tuần tới, Ủy ban thị trường mở FOMC sẽ có cuộc họp quyết định chính sách và nhà đầu tư đang mong chờ các tín hiệu định hướng. Câu hỏi lớn nhất là liệu lần này Fed có thông báo bắt đầu giảm quy mô chương trình mua 85 tỷ USD trái phiếu mỗi tháng hay không.

Paulson không trực tiếp đưa ra bất kỳ bình luận nào về động thái “giảm dần cho đến hết” của Fed. Tuy nhiên, ông cho rằng “một thế giới mới trong đó tài sản được giao dịch dựa trên lợi suất mà nó mang lại và các nền kinh tế được đánh giá dựa trên các yếu tố cơ bản” là điều cuối cùng sẽ trở thành hiện thực.

Ông cũng nhận định kinh tế Mỹ có thể được đẩy mạnh nếu Washington có thể thực hiện các cải cách lớn mang tính chất cấu trúc, bao gồm cải cách về thuế và nhập cư.

Thu Hương

Theo Trí Thức Trẻ/CNBC |